Akreditif Nasıl Açılır ? Akreditif süreci?

İhracatta ödeme şekillerinin ve bunların sonuçları fayda ve yararları ile risklerinin bilinmesi ihracatın gelişmesinde büyük öneme haizdir. İhracatta ödeme şekillerini ana başlıkları ile belirtmek gerekirse, bunlar;A- PEŞİN ÖDEME

B- AKREDİTİF (LETTER OF CREDIT L/C)

C- VESAİK MUKABİLİ ÖDEME / POLİÇE İLE SATIŞ / DOCUMENTARY COLLECTIONS / CAD

D- MAL MUKABİLİ ÖDEME (AÇIK HESAP/OPEN ACCOUNT)

E- KABUL KREDİLİ ÖDEME (ACCEPTANCE CREDİT)

F- KARŞI-TİCARET (COUNTER-TRADE)

G- KONSİNYE İHRACAT KONSİNYASYON (CONSIGNATIONS)

H- MAHSUBEN ÖDEME Olarak belirtilebilir.

Akreditif (Letter of Credit- L/C, LC, LOC)

Akreditif, alıcının talep ve talimatına dayanarak bir bankanın, belli bir

tutara kadar, belli bir vade dahilinde, belli belgelerin ibrazı karşılığında

ve öngörülen şartların yerine getirilmesi kaydıyla satıcıya ödeme

yapacağını, lehtar tarafından keşide edilen poliçeleri kabul veya iştira

edeceğini satıcıya karşı yazılı olarak taahhüt etmesidir.

Hem uluslararası hem de yurtiçi ticarette kullanılır. Çünkü banka(lar),

alıcı ve satıcıdan bağımsız olarak tarafsızdır sadece akreditifte belirlenen

kurallara göre ve ibraz edilen belgeler üzerinden işlem yaparlar. Böylece

farklı zaman dilimleri ve binlerce km mesafeleri nedeniyle oluşan iletişim

zorlukları giderilerek güvenli ticaret yapılır.

Akreditifler, Milletlerarası Ticaret Odasının yayınladığı "Akreditiflere

İlişkin Birörnek Usuller ve Uygulama Kuralları" broşürüne tabidir.

Akreditif Nedir?

Ticaret satıcı için mal bedelini tahsil etme, alıcı için ise malları teslim alma riski taşımaktadır. Bu riskler dış ticarette daha fazladır, ticaretin güven içinde yapılabilmesi için farklı ülkelerde yerleşik, birbirlerini tanımayan alıcılar ve satıcılar ödeme ve mal teslimi risklerini bertaraf etmek isteyeceklerdir. Akreditif her iki tarafı güvence altına alan ve yine her iki tarafın yükümlülüklerini zamanında yerine getirmelerini sağlayan bir ödeme aracıdır. Kısaca; akreditif ile alıcı, bir banka aracılığı ile satıcıya malların bedelini ödeme garantisi vermekte, satıcı da bu garanti karşılığında sattığı malları sözleşmeye uygun, eksiksiz ve zamanında teslim etmeyi taahhüt etmektedir.Akreditif alıcı, yani akreditifi açtıran tarafından bir ödeme aracı olarak görülmekteyken, bir müşteri adına ödeme garantisi verildiği için bankalar tarafından gayrinakdi, yani nakit olmayan kredi olarak görülmektedir. İngilizce'de kullanımı "letter of credit" ya da "L/C" olan akreditif "kredi mektubu" olarak Türkçe'ye çevrilebilir.

Etimolojik olarak bakıldığında ise akreditif "kredi vermek, inandırıcı kılmak" anlamındaki Fransızca "accrediter" fiilinden türetilmiştir.

Akreditifin Tarafları:

Akreditif temel olarak dört taraflı bir işlemdir;Amir (İthalat yapan): Akreditif açan taraf, yani alıcı taraf amir olarak adlandırılır. Satıcı ile yaptığı mal alım anlaşmasına uygun şartlarda akreditifi açmak için bankasına talimat verir.

Amir Banka: Alıcının başvurusu ile akreditifi işleme koyan bankadır. İhracatçının gerekli belgeleri eksiksiz teslim etmesi durumunda akreditif bedelini ithalatçı adına ödeme yükümlülüğü bulunan taraftır.

Lehtar (İhracatçı): Kendi adına akreditif açılan, yani satıcı konumundaki taraftır. Alıcı ile arasındaki sözleşme yükümlülüklerini yerine getirdiği ve gerekli belgeleri ibraz ettiği durumda kendisine banka aracılığı ile akreditif ödemesi yapılır.

Lehtar Bankası (Muhabir banka): Amir banka ihracatçı adına akreditif açıldığını ve bu akreditifin şartlarını lehtara muhabir banka aracılığı ile iletir, bu nedenle ihbar bankası olarak da adlandırılır. Muhabir bankanın yükümlülüğü yalnızca ihbarda bulunmaktır ve bir ödeme yükümlülüğü yoktur. Bu aşamada akreditifin ihbarı ve ibraz edilen belgelerin incelenmesi ve bazen de akreditifin teyidi gerekir. Bu üç işlem aynı banka tarafından yapılabileceği gibi farklı bankalar aracılığı ile de gerçekleştirilebilir.

Akreditif teyidi satıcının isteği ile amir bankaya ilave olarak başka bir bankanın da bu işleme ödeme garantisi vermesidir, bu banka teyit bankası olarak adlandırılır. Bunun dışında son adım olarak ihracatçının ibraz ettiği belgelerin akreditif şartlarına uygunluğunu kontrol eden iştira bankası, bir eksiklik yoksa amir bankaya bildirir ve ihracatçı ile amir banka arasındaki ödemeye aracılık eder. Teyit ve iştira bankası uygulamada çoğu zaman aynı bankadır.

Akreditif Adımları

Amir banka / Açan banka (Issuing / Opening

bank)

- İthalatçının bankasıdır

- Akreditifi açar

- İhracatçı, akreditif vadesi içinde istenilen koşullan yerine getirirse ödeme yapmakla yükümlüdür.

- Ödemeyi ihracatçıya dönüş hakkı (rücu hakkı) olmaksızın yapar.

- İthalatçının istemi üzerine henüz akreditif açılmadan ihracatçıya veya muhabirine ön bilgi (preadvıce) verebilir.

- Kimi ülkelerde akreditifi doğruca ihracatçıya iletebilir.

İhbar bankası / Advising bank

- Akreditifin açıldığını ihracatçıya iletir. Ancak, akreditifi ihbar etmeye karar verdiğinde, ihbar ettiği akreditifin gerçek olup olmadığını kontrol etmeye özen gösterir. Eğer akreditifi ihbar etmemeyi tercih ederse Amir Bankaya bu konuda gecikmeksizin bilgi verir.

- Akreditifte, ihracatçıya karşı ödeme konusunda herhangi bir yükümlülüğü yoktur. Bir anlamda postane görevini üstlenmiştir.

Teyit bankası / Confirming bank

- Amir banka dışındaki bir banka akreditife kendi yükümlülüğünü ekleyebilir. Bu banka çoğunlukla ihbar bankası olmaktadır.

- Teyit, amir bankanın yükümlülüklerini yerine getireceğine ilişkin olarak bir diğer bankanın kesin taahhüdünü ortaya koymasıdır.

- Teyit eden bankanın birinci derecede sorumluluğu vardır.

- Akreditif koşullan yerine getirilmişse, teyit bankası;

- İhracatçıya dönüş hakkı olmaksızın ödeme yapar.

- Poliçeleri kabul eder.

- İhracatçıya dönüş olmaksızın poliçenin müzakere işlemini gerçekleştirir. (Devir ve ciro = poliçenin satın alınması)

- Sorumluluğu amir bankanın sorumluluğu kadar önemlidir. Akreditif koşullarına karşı gelinirse, ihracatçı hem amir bankaya hem de teyit bankasına karşı tavır koyabilir.

- Kendisini birinci derecede sorumlu bir konuma getiren bu hizmet karşılığında komisyon alır.

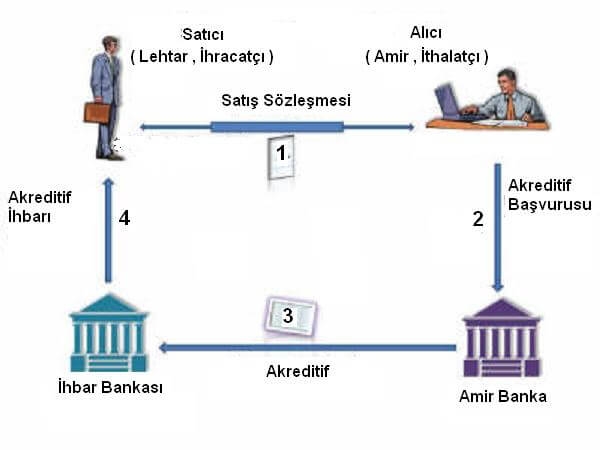

özet olarak

- İthalatçı ile ihracatçı arasında alım satım sözleşmesi yapılır, bu sözleşmede ödeme şekli belirlenir,

- İthalatçı sözleşmeye uygun ödeme şartlarında akreditif açılması için amir bankaya talimat verir,

- Amir banka belirli bir komisyon karşılığında ve teminat da talep ederek akreditifi işleme alır ve muhabir bankaya gönderir

- İhracatçının ülkesindeki muhabir banka ihracatçı adına akreditif düzenlendiğini ve ihracatçının yükümlülüklerini bildirir, ihracatçı akreditifin yeterli bir garanti içermediğini düşünerek başka bir bankanın da bu akreditife teyit vermesini, yani garantör olmasını talep edebilir.

- Akreditif ihbarını alan ihracatçı alım satım sözleşmesine ve akreditif şartlarına uygun şekilde (miktar, cins gibi) malın sevkini başlatır,

- İhracatçı malın sevk edildiğine dair belgeleri iştira bankasına incelenmek üzere iletir. İştira bankası belgeler uygun ise amir bankaya ödemenin yapılabileceğini bildirir.

- Amir banka ithalatçıdan ödemeyi alır,

- Amir banka iştira bankasının belgeleri onaylaması ile ithalatçıdan aldığı mal bedelini ihracatçıya ödenmesi için lehtar bankasına gönderir,

- Son olarak iehtar bankası ihracatçıya ödemeyi transfer eder ve işlem her iki tarafın güvenini sağlayacak şekilde sonuçlanmış olur.

Akreditifle ilgili bir kavramı daha açıklamak istiyorum. Açıklamak istediğim bu kavram, teyit bankasıdır. Şekil 1 ‘de amir banka ihbar bankasından akreditife teyidini vermesini isteyebilir. Eğer ihbar bankası bu teklifi kabul ederse artık bu noktadan sonra teyit bankası olarak lehtara karşı aynı amir banka gibi sorumluluk altına girmiş olmaktadır. Eğer amir banka akreditif tutarını ödemekten kaçınırsa bu durumda lehtar ödemeyi teyit bankasıdan alabilme hakkına sahiptir.

Bu açıklamalardan sonra örneğimize dönüp akreditif işlemini sonuçlandıralım. En son olarak örneğimizdeki ihracatçı eline ulaşan akreditifin şartlarını karşılayıp karşılayamayacağını değerlendirmekte idi. İhracatçının şartları makul bulduğunu ve ürünleri akreditifde belirlenen süreler içerisinde yüklediğini düşünelim. Bu durumda ihracatçı vakit kaybetmeden tüm gerekli belgeleri toplamalı ve ihbar bankasına sunmalıdır.

İhbar bankasının akreditif altında evrak inceleme sorumluluğu olmasa da uygulamada çoğu banka kendisine sunulan akreditif belgelerini sorumluluk almaksızın inceleyip rezerv bulunup bulunmadığını kontrol etmekte ve eğer rezerv bulundu ise ihracatçıya hızlı bir şekilde durumu bildirip talimatını istemektedir. İhracatçı bulunan rezervler kalmayana kadar, akreditifte belirlenen süre elverdiği ölçüde, ihbar bankasından evrakları geri alıp belgeleri revize edebilir.

Rezervlerin ortadan kaldırılması ile beraber akreditif evrakları amir bankaya gönderilir. Amir banka, evrakları akreditif şartlarına göre bir kez daha kendisi inceler ve uygun bulması durumunda ödeme sorumluluğunu yerine getirip evrakları malları çekmek üzere amire (örneğimizdeki gömlek kumaşı ithal eden firmaya) ulaştırır.

Bir satış sözleşmesi imzalandıktan sonraki belirsizlik ortamında taraflarca doğabilecek sorular:

İhracatçı

- Malların sevkıyatını yaptığım zaman, ithalatçının zamanında ödeme yapabileceğinden emin olabilir miyim? Ödeme yapılmamasının riskini nasıl minimize edebilirim?

- İhraç ettiğim malları başka bir firmadan satın alıyorum, ithalatçının bunu öğrenip asıl imalatçı firmayla temas kurarak beni aradan çıkarmasını nasıl önleyebilirim?

- Bankalar ticari alışverişlerde pratik uygulamaların düzenlenmesinde bize gerekli dokümanları sağlayarak nasıl yardımcı olabilirler?

İthalatçı

- İhracatçıyı yeterince tanımıyoruz. Malları zamanında teslim edebileceğinden emin olabilir miyiz?

- Ödeme yapmadan önce malların siparişimizle uyuşup uyuşmadığını nasıl kontrol edebiliriz?

- İthal ettiğimiz malları tekrar satıncaya kadar ödemeyi ertelemeyi düşünüyoruz. Acaba bankamız bu aradaki boşlukta krediyi kendisi sağlayabilir mi?

Bu sorulara cevap verebildiği için akreditifli ödeme ticarette tercih edilen bir ödeme şeklidir.

Akreditifli ödemenin dünya ticaretinde çok yaygın bir kullanıma sahip olmasının nedenleri:

İhracatçı açısından

- Bir bankanın ödeme güvencesine sahiptir. (Teyitli akreditiflerde ek olarak ikinci bir bankanın güvencesine kavuşur)

- Alıcının ülkesindeki politik risk, güvenceden dolayı en alt düzeye inmiştir.

- Akreditif bağlantısı gösterilerek ihracat kredisi alınabilir.

- Yeni pazarlara girerek satışlarını artırabilir.